IFO-Chef Fuest geht davon aus, dass die Pleite der Silicon Valley Bank sich auf das globale Finanzsystem auswirken wird. Dessen Stabilität sei in Gefahr. Grund dafür sind unter anderem die Zinsanstiege. Trotzdem rät er der EZB, den Leitzins weiter zu erhöhen, für Banken fordert er verschärfte Regeln.

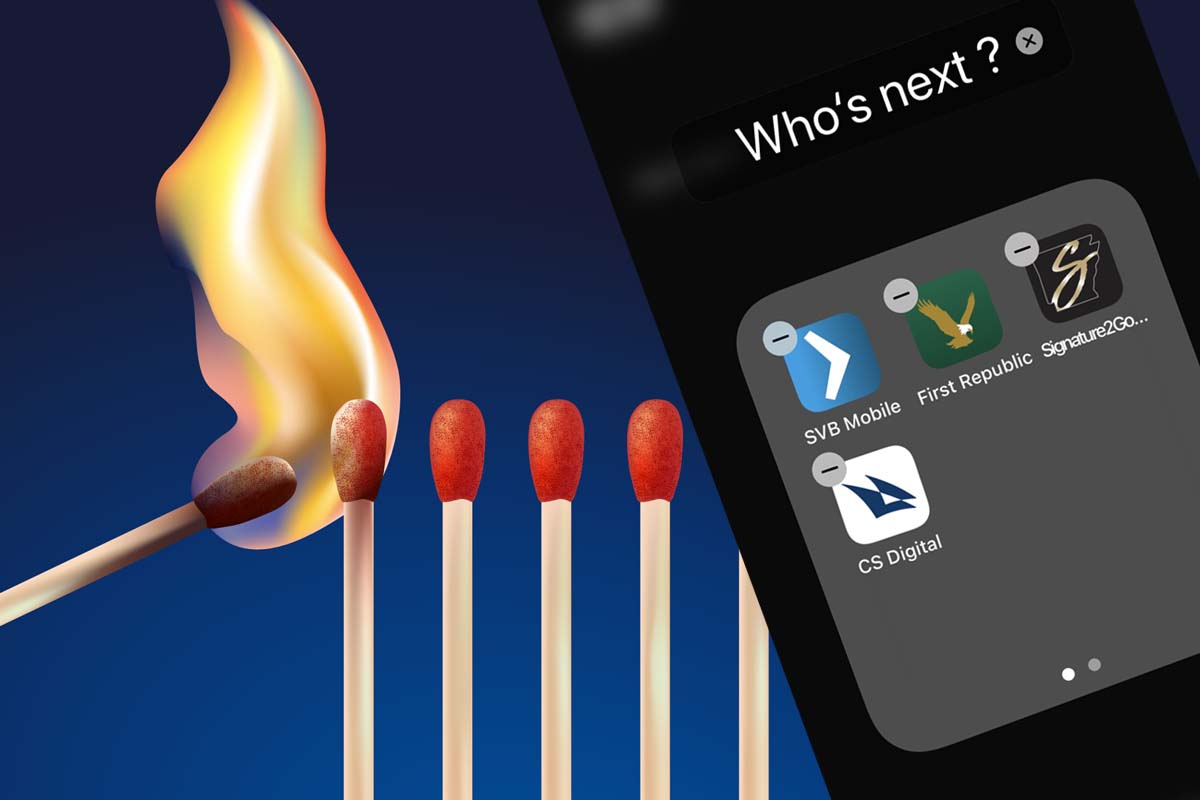

Die Pleite der Silicon Valley Bank (SVB) in den USA birgt nach Ansicht von IFO-Chef Clemens Fuest „auf jeden Fall“ Gefahren für die Stabilität des globalen Finanzsystems. „Es ist ja fast klassisch, wenn in Phasen eines starken Zinsanstiegs das Problem entsteht, dass die Finanzstabilität in Gefahr gerät“, sagte der Chef des Münchner IFO-Instituts der Mediengruppe Bayern.

Die SVB habe „in hohem Maße“ länger laufende Anleihen gekauft, deren Kurse seien durch die steigenden Zinsen gefallen. „Das kann zum Problem werden, wenn Banken das Risiko nicht absichern und weil Banken nach wie vor zu wenig Eigenkapital haben müssen“, sagte Fuest weiter. „Wir haben jetzt eine Situation, in der das Vertrauen in Kreditinstitute erschüttert ist.“ Daran, dass die US-Regierung die Einlagensicherungs-Regeln aufgehoben habe, indem sie das Kundengeld nach der SVB-Pleite über die bisherige Garantie-Marke von 250.000 Dollar hinaus abgesichert habe, sei zu erkennen, wie ernst die Lage sei.

Fuest sprach sich dafür aus, dass die Europäische Zentralbank (EZB) bei der angekündigten Erhöhung der Leitzinsen um 50 Basispunkte bleibt. „Würde sie jetzt etwa auf 25 Basispunkte zurückgehen, würde das zwar etwas Entlastung bringen in Hinblick auf die kurzfristige Finanzstabilität. Sie würde damit aber zugleich das Signal geben, dass sie glaubt, wir hätten hier ein größeres Problem“, sagte der Ökonom der Mediengruppe Bayern.

Als Reaktion auf den Zusammenbruch der SVB forderte der Ökonom erst kürzlich verschärfte Regeln für die Eigenkapitalunterlegung der Banken. „Wir haben in Europa keinen Fall einer solchen Bank, wir haben aber die gleichen ökonomischen Kräfte, die auf das Bankensystem und auf das Finanzsystem wirken“, gab Fuest zu bedenken.

Nicht aus der Finanzkrise gelernt

Die SVB habe ihr Geld in langfristigen Staatsanleihen angelegt, deren Kurs nun gefallen sei. „Das haben eben auch viele europäische Banken gemacht.“ Problematisch sei, dass die Banken dafür kein Eigenkapital vorhalten müssten. Insofern seien aus der Finanzkrise „nicht in ausreichendem Umfang“ Lehren gezogen worden. Zwar hätten viele Experten immer wieder darauf hingewiesen, dass die Eigenkapitalunterlegungsfreiheit von Staatsanleihen „ein Stabilitätsproblem für die Finanzmärkte“ beinhalte, doch die Politik habe nichts daran geändert, bemängelte Fuest.

So habe der Wissenschaftliche Beirat beim Finanzministerium, dem auch er angehöre, darauf hingewiesen, dass auch eine „deutlich strengere Regulierung“ bei den nicht risikogewichteten Eigenkapitalquoten nötig sei. „Wie hoch ist das Eigenkapital gemessen an der Bilanzsumme ohne Risikogewichtung, das wäre eine einfache Kennzahl, bei der man entsprechende Vorschriften erlassen könnte und die Bedingungen verschärfen könnte“, regte der IFO-Präsident an.

Quelle: ntv.de, tkr/AFP/DJ

Wichtiger Hinweis: Bei dem verfassten Text handelt es sich um die Meinung des Autors. Er stellt weder eine Kauf- bzw. Verkaufsempfehlung oder eine Beratung dar. Beratungen können immer nur persönlich geschehen. Wenn Sie eine Beratung wünschen, nutzen Sie bitte eine der Kontaktmöglichkeiten.