Welche Geldanlagen haben aus heutiger Sicht noch Potenzial?

Machen Sie es nicht wie Olaf Scholz!

Unser aller Bundeskanzler ließ im Interview verlauten: „Ich lege mein Geld nur auf einem Sparbuch, also sogar auf dem Girokonto an und da kriege ich, wie bei allen anderen, keine Zinsen. Ich mache das, was einem kein Anlageberater empfiehlt.“

Ehrlich? Eine armselige Aussage eines deutschen Bundeskanzlers. Aber, er kann es sich bei seinen „Rentenbezügen“ auch leisten. Ich rate Ihnen allerdings davon dringend ab.

Zunächst einmal muss man den Unterschied zwischen Preis und Wert definieren. Dazu eignet sich insbesondere die Immobilie als Beispiel. Der Preis ergibt sich aus Angebot und Nachfrage. Wenn die Nachfrage groß, aber das Angebot klein ist, steigt der Preis. Die Preise von Immobilien, nicht nur in den Ballungsgebieten, sind in den letzten zehn Jahren immens gestiegen. Die Mieten zwar auch, aber nicht in der Größenordnung wie die Preise. Der innere Wert einer Immobilie resultiert aber aus ihren Mieterträgen. Somit ergibt sich ein Missverhältnis zwischen Preis und Wert.

In den Ballungsgebieten kann man sicherlich von Spekulationsblasen sprechen, da hier die Spanne zwischen Preis und Wert besonders groß ist. Mit Immobilien als Geldanlage werden m.E. in der Zukunft keine Preissteigerungen mehr zu erzielen sein, eher das Gegenteil. Spätestens dann, wenn die Zentralbanken sich aufgrund von Inflationsszenarien sich genötigt fühlen, die Zinsen anzuheben bzw. Liquidität aus dem Markt zu nehmen, indem sie die Anleihenkäufe (Tapering) zurückfährt. Besonderes Risiko für Anleger, die eine Immobilie zu 100% fremdfinanziert haben. Sollte nach der Zinsbindung der Preis um z.B. 30% gefallen sein, wird die Bank Eigenkapital vom Eigentümer verlangen (müssen).

Fazit: Die Logik sagt mir, dass ein Inflationsszenario und die damit verbundenen möglichen Zinsanhebungen, aber auch Diskussionen über Mietendeckel etc. für Immobilieninvestoren aus heutiger Sicht eher ein (Preis-)Risiko darstellen.

Festverzinsliche Wertpapiere und Fonds mit hohem Rentenanteil

a. Festverzinsliche Wertpapiere

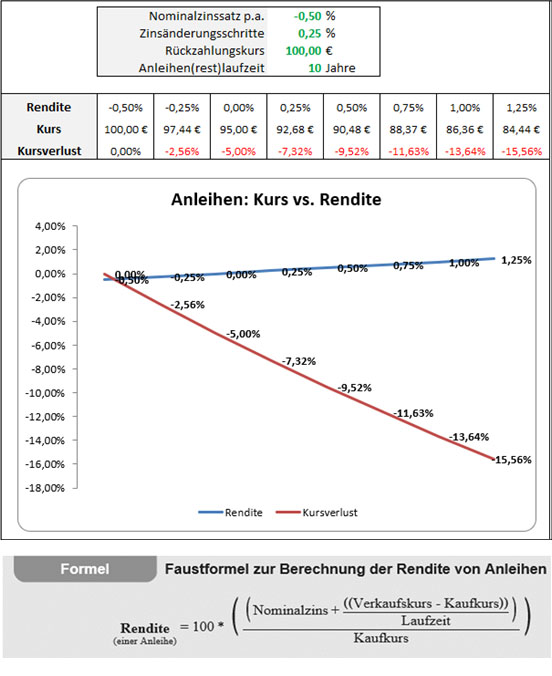

Stichwort: Zinsänderungsrisiko. Betrachten wir die Kursentwicklung einer zehnjährigen Anleihe (festverzinsliches Wertpapier) bei Zinssteigerungen. Die u.a. Berechnung ist so zu verstehen, dass bei einer sofortigen Zinssteigerung von z.B. 1% ein Kursverlust von -9,52% entstünde. Bei 1,5% Zinssteigerung sogar -13,64% Kursverlust etc., jeweils vor Inflation!

Der Rückzahlungskurs, also zum Ende der zehnjährigen Laufzeit, beträgt 100%, so dass der Investor jedoch garantiert -0,5% Verlust pro Jahr macht, plus Kaufkraftverlust. Siehe hierzu Garantieprodukte und Bankeinlagen. Macht das Sinn?

b. Rentenfonds oder Mischfonds

Wie zuvor beschrieben hätten Rentenfonds bzw. Fonds mit hohem Anteil festverzinslicher Wertpapiere ein Performanceproblem, wenn die Zinsen steigen. In der aktuellen Zinssituation kann man von einem „zinsarmen Risiko“ sprechen. Je nach Flexibilität eines Fonds wird der Anteil höherverzinslicher Renten ins Portfolio gekauft, also Anleihen (Staats- bzw. Unternehmensanleihen) mit geringerer Bonität, Nachranganleihen oder sogenannte High Yield Bonds (Ramschanleihen), um Erträge für die Investoren erzielen zu können.

In „normalen“ Wirtschaftszeiten ist das auch kein Problem. In Zeiten von Rezessionen oder Crashzeiten allerdings sehr wohl. Die schwächer werdende Bonität des Emittenten (Herausgeber der Anleihe) würden erhebliche Kursverluste für die Anleihe mit sich bringen. Bei High Yields würden die Ausfallraten steigen (Totalverlust oder Hair Cut einer Anleihe).

Übrigens ist der Deckungsstock von klassischen Lebens- und Rentenversicherungen im Prinzip ein defensiver Mischfonds, aber leider eine Blackbox!

Früher war es eine einfache Welt des Investments. Als sicher galt seit Jahrzehnten eine Aktien-/Anleihenquote von 60%/40%. Allerdings hatten wir früher auch hohe Zinsen von bis zu 8% und höher. Aktuell liegt der Zins von 10jährigen Bundesanleihen unter 0%. Der Anleihenanteil liefert somit keine Sicherheit mehr, sondern ein planbares Risiko. Somit machen sie aktuell keinen Sinn für die Geldanlage.

c. Risiko Robo-Adviser

Robo-Adviser sind algorithmengetriebene, automatisierte Vermögensverwaltungen, die meines Erachtens einen Crash auslösen können oder ihn zumindest verschlimmern. Der Grund könnte darin liegen, dass die Algorithmen mehr oder weniger zur gleichen Zeit Ihre Portfolios bei bestimmten Ereignissen umschichten bzw. umschichten wollen. Besonders die Unternehmensanleihen und High Yield Bonds würden nur mit hohen Kursabschlägen zu verkaufen sein (Liquiditätsprobleme). Bei der nächsten Finanzkrise käme es vermutlich zu einem Anleihencrash, weil alle gleichzeitig aussteigen wollen, aber es keine Käufer gibt.

Übrigens ähnlich wie 2008 bei der Lehmann Pleite.

Garantieprodukte und Bankeinlagen

a) Garantieprodukte

Garantien in Produkten haben grundsätzlich etwas mit Zinsen zu tun. Wenn die Zinsen für Einlagen 0% betragen und Staatsanleihen sogar eine Negativverzinsung aufweisen, braucht man nicht Mathematiker zu sein, um zu erkennen, dass das nicht funktionieren kann. Wer auf Garantielebens- und Rentenversicherungen oder staatlich geförderte Riesterrenten setzt, muss sich um seine Altersversorgung tatsächlich sorgen machen. Man verliert sogar an Kaufkraft, wenn die Inflation hinzugerechnet wird. Eine große Mitschuld trägt hier auch die Politik, die die Riester- und Basisrenten durch Zulagen oder (zunächst) Steuersparmöglichkeiten fördert. Meines Erachtens ein Scheitern mit Ansage.

b) Bankeinlagen

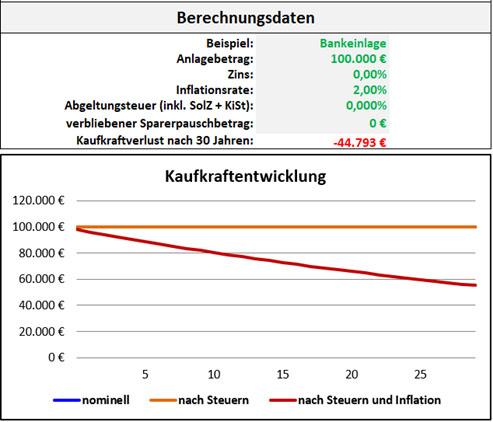

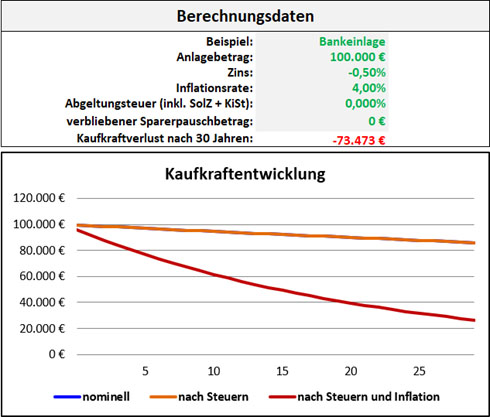

Die Veranlagung bei Banken macht Null- bzw. Negativzinsen natürlich auch keinen Sinn. Zwei Beispiele zur Veranschaulichung

1. Angestrebte Inflation der Notenbanken bei Nullzins

2. Zu hohe Inflation bei Negativzins

Bankeinlagen sollten nur zur Liquiditätsversorgung dienen, wie zum Lebensunterhalt und für kleinere Ersatzinvestitionen.

Die Kryptowährungen haben nach meiner Erkenntnis keinen „inneren Wert“, so dass sie für die Altersvorsorge nicht geeignet sind. In einem breit gestreuten Anlageportfolio, je nach Risikobereitschaft, jedoch ein kann, aber auch kein muss. Geschmackssache!

Gold und Silber sind keine klassischen Geldanlagen, da sie weder Zinsen noch Dividenden abwerfen. Edelmetalle sind Wertespeicher, die, wenn die Wirtschaftsordnung aus den Fugen gerät, eine Art Versicherung darstellt.

Eine Anlagequote von 5% – 10% des Vermögens in Edelmetalle ist ratsam. Übrigens unabhängig vom aktuellen Kurs!

An Aktien führt für die Geldanlage und Altersvorsorge kein Weg vorbei. Allerdings sind Ausfallrisiken auf jeden Fall zu vermeiden. Stichwort wirecard etc.

Um es kurz zu fassen, Aktienfonds sind aus Gründen der Diversifikation in viele Aktien auf jeden Fall für die Geldanlage und Altersvorsorge zu bevorzugen. Ob passive Fonds (ETFs) auf Hauptindizes (DAX, MSCI World etc.) oder aktiv gemanagte Aktienfonds ist Geschmackssache. Ich bevorzuge eher ausgewählte aktiv gemanagte Fonds, da in Indizes immer Aktien enthalten sind, die ein Fondsmanager nicht kaufen würde.

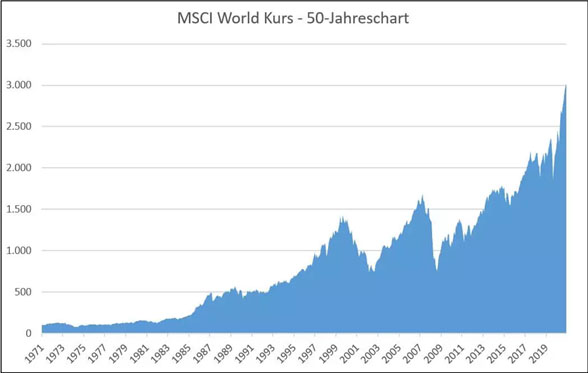

MSCI World Kurs 50-Jahre

Des Basiswert des MSCI World Index betrug am 31. Dezember 1969 100 Punkte. Der Schlusswert am 30. Juni 1971 war 104,71 Punkte. Mit dem Schlusswert am 30.06.2021 steht ein Plus von 2.912,52 Punkten. Der Index konnte sich somit in den 50 Jahren mehr als verneunundzwanzigfachen (29x). Damit hat der Index im Durchschnitt ein jährliches Wachstum von ca. 6,95 Prozent erzielt – JEDES JAHR. Trotz diverser Finanzkrisen!

Der Chart zeigt, dass es bisher nach jedem Crash auch einen Boom gab. Warum sollte es in der Zukunft anders sein. Übrigens ein ideales Szenario und Grundidee für OptiC.

Wichtiger Hinweis: Bei dem verfassten Text handelt es sich um die Meinung des Autors. Er stellt weder eine Kauf- bzw. Verkaufsempfehlung oder eine Beratung dar. Beratungen können immer nur persönlich geschehen. Wenn Sie eine Beratung wünschen, nutzen Sie bitte eine der Kontaktmöglichkeiten.