Von Bert Flossbach

Die Preise steigen derzeit rasant. Gold hat den Ruf, den Wert des Vermögens in Zeiten hoher Inflation zu erhalten. Zu Recht? Ein Blick zurück.

Gold hat viele Fans. Da wären etwa die Anleger, die Münzen oder Barren ins Schließfach legen. Oder die Schmuckliebhaber. Ringe und Colliers sollen nicht nur am Abend ihren Glanz verströmen, sondern auch einen (möglichst beständigen) Materialwert behalten.

Die Deutschen scheinen das Edelmetall besonders zu schätzen. Die Bundesbank hält mehr als 3300 Tonnen des Edelmetalls in ihren Beständen (nur die US-Notenbank Federal Reserve hält noch mehr). Die deutschen Bürger, darauf deutet zumindest eine Umfrage hin, könnten sogar mehr als doppelt so viel physisches Gold wie ihre Notenbank besitzen. Genau weiß man das natürlich nicht, denn niemand weiß, was sich in den Banksafes und heimischen Schmuckschatullen befindet.

Ein verbreiteter Glaube ist, dass Gold ein Inflationsschutz ist. Und zuletzt sind die Preise massiv gestiegen. Eigentlich sollte man erwarten, dass der Goldpreis von einem Umfeld steigender Inflation und anhaltend tiefer Zinsen profitiert. Da stellt sich die Frage: Warum ist er dann in diesem Jahr gefallen? Die häufigsten Erklärungsversuche lauten:

- Der steigende US-Dollar,

- steigende Aktienkurse und damit höhere Opportunitätskosten für Goldanleger,

- steigende Zinserwartungen und damit potenziell höhere Opportunitätskosten.

Diese Begründungen erscheinen nicht gerade zwingend. Erstens gibt es viele Phasen, in denen sowohl der Dollar als auch der Goldpreis stark gestiegen sind. Zweitens gibt es ebenso viele Phasen, in denen auch die Aktienkurse und der Goldpreis parallel gestiegen sind (jüngstes Beispiel: der Zeitraum von März bis August 2020). Drittens hat der Goldpreis seinen größten Anstieg erlebt, als die Zinsen Ende der Siebzigerjahre durch die Decke gingen. Es ist also müßig, für eine kurzfristige Entwicklung des Goldpreises nach einer sinnvollen Erklärung zu suchen.

Langfristig besteht der „Ertrag“ des zinslosen Edelmetalls darin, mindestens die jährliche

Geldentwertung auszugleichen. Zwischenzeitlich steigt und fällt der Goldpreis mal stärker, mal weniger stark als die Inflationsrate. In Zeiten großer Unsicherheit, etwa geopolitischen Stressphasen, Krisen des Finanzsystems oder Pandemien, wird Gold gerne auch die Rolle eines sicheren Hafens zugeschrieben. Doch diese vielzitierte Eigenschaft ist langfristig von untergeordneter Bedeutung oder nur als möglicher Auslöser für Inflation relevant.

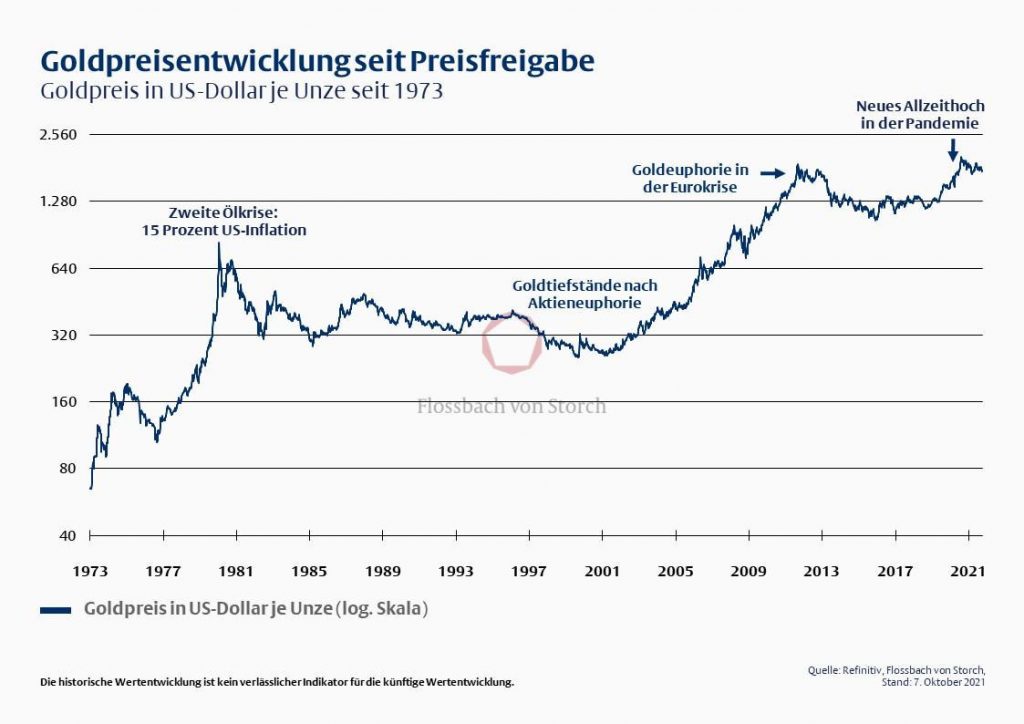

Die folgende Grafik zeigt die Entwicklung des Goldpreises seit 1973. Von 1933 bis 1971 war der Preis bei 35 US-Dollar fixiert. Nach dem Ende des Goldstandards wurde der Goldpreis im Jahr 1973 endgültig freigegeben und stieg in kurzer Zeit auf über 100 Dollar.

Das Ölembargo nach dem Jom-Kippur-Krieg führte zu einem sprunghaften Anstieg des Ölpreises und der Inflation. Der Goldpreis stieg kurzfristig auf rund 180 Dollar, fiel dann aber wieder auf gut 100 Dollar zurück. In der zweiten Ölkrise Ende der Siebzigerjahre stieg die Inflation in den USA auf 15 Prozent. Die Anleger befürchteten damals, dass die Inflation aus dem Ruder laufen könnte, und kauften lieber Gold als Anleihen, obwohl deren Renditen bei über zehn Prozent lagen.

Anfang 1980 erreichte der Goldpreis dann ein Rekordhoch von 850 Dollar. Kurz darauf trat US-Notenbankchef Paul Volcker auf die Bremse und erhöhte den Leitzins auf heute unvorstellbare 20 Prozent. Die Inflationserwartungen fielen und damit auch der Goldpreis. Es dauerte 28 Jahre, bis das Rekordniveau von Januar 1980 wieder erreicht wurde.

Die dann folgende Finanzkrise führte trotz umfassender Geldschöpfung der Notenbanken nicht zu Inflation, weil sich die Kreditvergabe der Banken nicht erhöhte und das Geld die Realwirtschaft nicht erreichte. Auch erneute Inflationssorgen im Zuge der Eurokrise, die den Goldpreis 2011 auf einen neuen Rekordwert von 1.900 Dollar steigen ließen, erwiesen sich als unbegründet, so dass er bis 2015 wieder auf 1.053 Dollar fiel.

Die Corona-Krise

Im Zuge der Corona-Pandemie brachten die Rettungsmaßnahmen der Regierungen und

Notenbanken viel Geld unters Volk, was sich auch in einem deutlichen Anstieg der Geldmenge M2 niederschlug. Damit stiegen die Inflationserwartungen und mit etwas Verzögerung in diesem Jahr auch die Inflation. Bereits im August 2020 erreichte der Goldpreis ein neues Rekordhoch von 2.063 Dollar. Seither ist er wieder um 300 Dollar gefallen, was auch schlichtweg daran liegen kann, dass der vorangegangene Preisanstieg zu viel des Guten war. Ob der Goldpreis der Inflationsentwicklung vorausgeeilt ist oder ihr hinterherhinkt, hängt naturgemäß vom Betrachtungszeitraum ab.

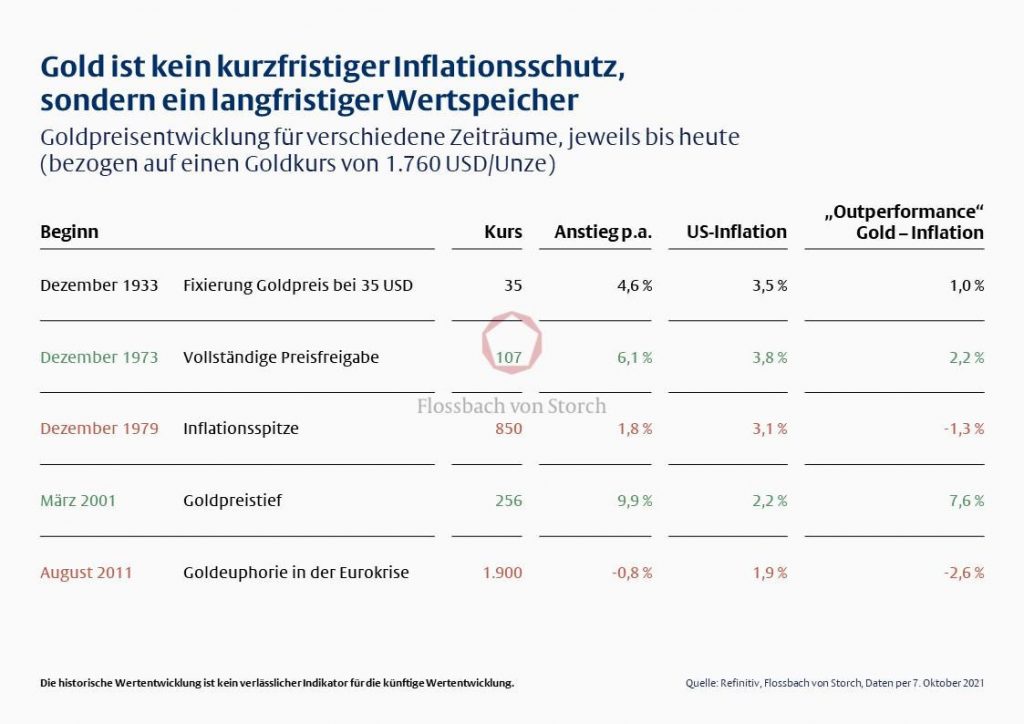

Die folgende Tabelle vergleicht die jährliche Goldpreis- mit der Inflationsentwicklung für

verschiedene Zeiträume bis heute. Dabei haben wir bewusst extrem positive wie negative Phasen der Goldpreisentwicklung ausgewählt. Seit Ende 1973, als sich der Kurs nach der Freigabe des Goldpreises bei gut 100 Dollar eingependelt hat, ist er um 6,1 Prozent jährlich und damit zwei Prozentpunkte stärker gestiegen als die Inflation.

Die „Outperformance“ von Gold kann auf den zunehmenden Wohlstand in den Schwellenländern zurückzuführen sein, deren Bürger erst in den Folgejahren in nennenswertem Umfang Gold kaufen konnten. Eine Prognose für die Entwicklung in der näheren Zukunft wäre unseriös. Es spricht jedoch viel dafür, dass Gold auch zukünftig seiner Funktion als langfristiger Inflationsschutz gerecht wird. Da die Notenbanken kaum noch in der Lage sein werden, mit deutlichen Zinserhöhungen einen Inflationsanstieg zu bekämpfen, ist die Gefahr eines nachhaltigen Preiseinbruchs wie in den 1980er

und 1990er Jahren gering.

Dass die Goldproduzenten derzeit unter dem Inflationsanstieg leiden, klingt ironisch, liegt aber daran, dass die Kosten für Energie, Material und Personal steigen, während der Verkaufspreis – sprich der Goldpreis – zuletzt gefallen ist. Das hat die Aktienkurse in den vergangenen Monaten stark unter Druck gesetzt. Allerdings sind die Bilanzen der großen Produzenten durch die hohen Cashflows der vergangenen Jahre inzwischen nahezu schuldenfrei, und das derzeitige Goldpreisniveau reicht immer noch für auskömmliche Gewinne und attraktive Dividenden.

Aktien (nicht nur von Goldproduzenten) und Gold sind die einzigen liquiden Anlageklassen, die zukünftig noch einen Schutz vor Inflation und einen realen Wertzuwachs ermöglichen. Daran würde sich auch nichts ändern, wenn die Inflation wieder fiele. Nur ein deutlich steigendes Zinsniveau oder eine dauerhaft schrumpfende Wirtschaft würden die Attraktivität von Aktien schmälern. Beides erscheint unwahrscheinlich.

Wichtiger Hinweis: Bei dem verfassten Text handelt es sich um die Meinung des Autors. Er stellt weder eine Kauf- bzw. Verkaufsempfehlung oder eine Beratung dar. Beratungen können immer nur persönlich geschehen. Wenn Sie eine Beratung wünschen, nutzen Sie bitte eine der Kontaktmöglichkeiten.